Varians. Mars 2023. Svensk klubblagsfotboll är på väg upp på den europeiska rankingen. Djurgården skulle möta Lech Poznan i en åttondelsfinal och narrativet var topp 15 i Europa inom en närtid. Augusti 2023. Svensk klubblagsfotboll befinner sig i djup kris och helt plötsligt är förväntningarna ett ras på rankingen.

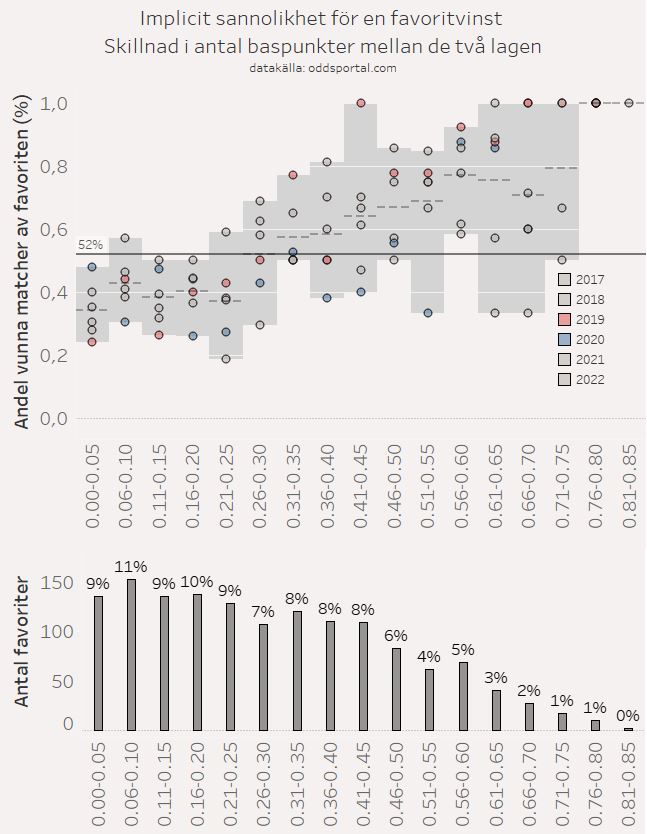

I onsdags hade BK Häcken chansen att gå vidare till den tredje kvalomgången i Uefa Champions League. Häcken behövde vinna matchen. Helst under ordinarie speltid. Enligt oddsportal.com indikerade spelbolagens odds strax före matchen en implicit sannolikhet på 0.71 för en hemmaseger, 0.11 för att KI Klaksvik skulle vinna och 0.18 för ett kryss.

Det blev ingen hemmaseger, en stor skräll förstås. Men faktum är att sådana skrällar sker med jämna mellanrum till vardags i allsvenskan. Häckens favoritskap värderades till 60 baspunkter (0.71 minus 0.11). Under de senaste sex allsvenska säsongerna har favoritskapet för ett lag varit större än så i sju procent av matcherna, det vill säga 17 matcher i snitt per säsong. Med andra ord en match i snitt i mer än varannan omgång. Ungefär var fjärde gång av de tillfällena har det slutat med att storfavoriten har lämnat planen med en poängförlust.

Ibland stutsar bollen fel och vi ägnar tusentals timmar på att analysera det. Samtidigt läggs alldeles för lite tid på den mer långsiktiga analysen.

I slutet av juni, efter lottningen av kvalmatcherna, hittade jag ett spelbolag där man kunde spela på om de svenska klubbarna skulle ta sig till ett gruppspel. Den enskild mest sannolika utfallet för Häckens del var ett gruppspel i Uefa Conference League med 0.37. Inget gruppspel överhuvudtaget var strax efter med 0.3. Den implicita sannolikheten för alla de tre övriga svenska klubbarna att nå ett gruppspel i Uefa Conference League var mindre än 0.2.

Det är en lång och svår väg in i gruppspelet, framför allt om man inte är seedad i den sista avgörande omgången. Det är många tillfälligheter som man behöver få på sin sida. För oss supportrar är det naturligtvis högst naturligt att hoppas på turen. Hur kul hade det annars varit? Klubbledningarna däremot behöver se mer nyktert på saken. De åren man ska kvala till Europa vill man gärna anstränga sig lite mer. Men den kortsiktiga ansträngningen tar rimligen resurser från långsiktigheten och utfallen av de kortsiktiga ansträngningarna är sällan särskilt bra.

Jag gick tillbaka och läste två stora mediehus ranking av allsvenska spelarförvärv inför årets säsong. Jag tittade sedan på sajten Sofascore.com som med en statistisk modell betygsätter spelarnas prestationer på planen. Av de 20 högst rankade nyförvärven hos mediehusen hittade jag färre än fem bland de 50 högst rankade spelarna enligt Sofascore.com modell hittills denna säsong. Och av de 50 högst rankade spelarna i allsvenskan enligt den statistiska modellen är färre än tio spelare nya i sina respektive klubb inför denna säsong. Den stora majoriteten finns i klubbarna sedan tidigare.

Det förvånar mig inte. Inom ramen för projekt 500 gjorde vi en övning med data från ett antal säsonger. Vi tittade på effekten av att ”satsa” under sommarfönstret. De 25 procent av klubbarna som ha värvat mest erfarna spelare under sommarfönstren har i genomsnitt tagit totalt 1.4 poäng mer under de sista 15 omgångarna än de 25 procent som har värvat minst.

Inför den förra säsongen skrev jag en text där jag ifrågasatte vår besatthet av Silly Season*. Den stora anledningen till det är att det bara är cirka 20 procent av det aggregerade truppvärdet som rekryteras in under ett transferfönster. Det borde rimligen vara mer intressant att diskutera hur klubbarna organiserar och arbetar med den stora majoriteten, det 80 procent av truppvärdet som redan finns i klubben.

Vilken fotbollsfilosofi har vi? Är den konsekvent över tid? Vem tränar oss och varför just den personen? Hur och var scoutar vi spelare som lirar med filosofin? Hur organiserar vi vår försörjningskedja – spelarlogistik?

Hur arbetar vi inom ramen för idrottsvetenskap? När spelschemat tätnar så pratas det i första hand om spelarnas fysiska status och hur de hanterar sina kroppar. Men en studie pekar på att det i första hand är det taktiska som påverkas mest**. När matchfrekvensen ökar så märks det ingen signifikant skillnad i de fysiska prestationerna jämfört med matcher när spelschemat är mer glest. Däremot visar det sig att spelarna är mindre synkroniserade med varandra i deras rörelser på planen. Relationerna i laget påverkas negativt vilket skulle kunna förklaras med att koncentrationen går ner på grund av för mycket tävlingsfotboll på kort tid.

Jag läste nyligen en intervju med Mayckel Lahdo***. Där berättar han bland annat om att han inte behöver laga mat själv eftersom AZ Alkmaar sköter det åt spelarna. De äter mat på träningsanläggningen och får med sig matlådor hem. Rimligen handlar det i första hand om att AZ arbetar med nutritionskontroll.

I ett nummer av magasinet Offside inför årets säsong kunde vi läsa ett par artiklar om hur de allsvenska klubbarna arbetar med scouting och dataanalys****. Där framgår det att bara 6 av 16 allsvenska klubbar har en heltidsanställd chefsscout på papperet. De som inte har en hänvisar ofta till att det är en resursfråga. Rimligen borde det reportaget ha haft ett högre nyhetsvärde än en slumpmässig silly season here-we-go rant under vinterns övergångsfönster.

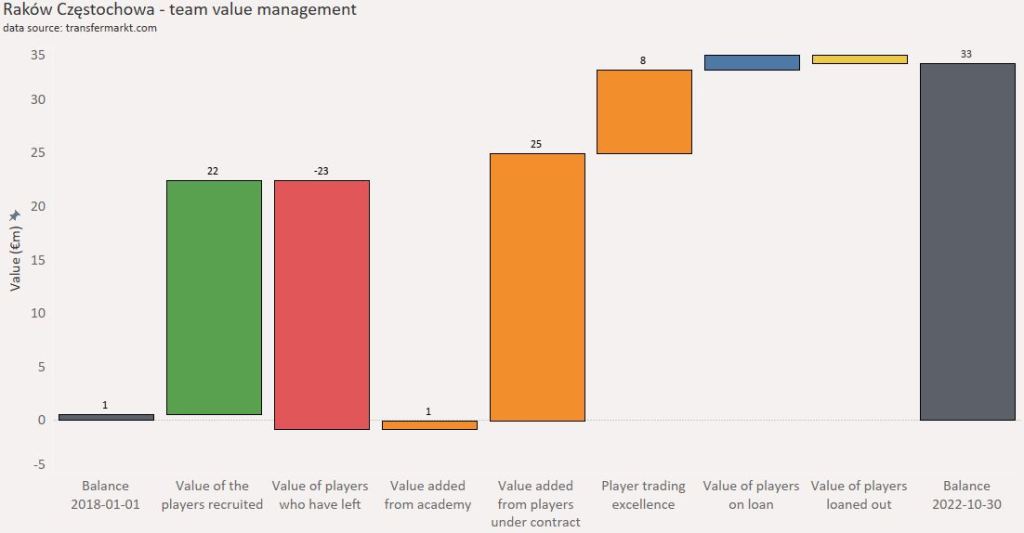

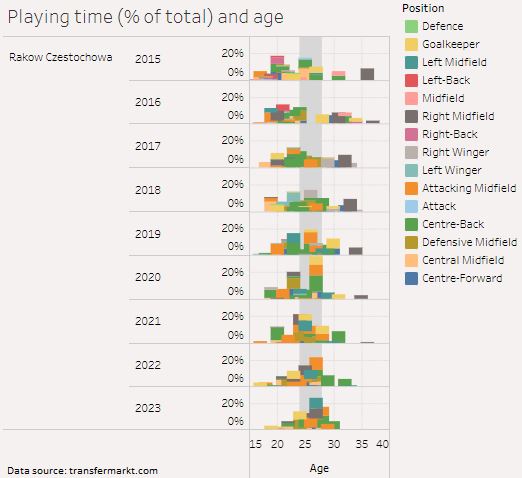

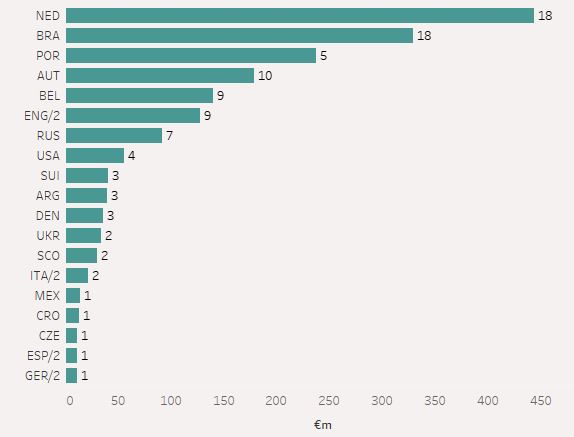

Lech Poznan slog ut Djurgården den där kvällen i mars och gick till kvartsfinal. I sommarens kvalspel har samtliga fyra polska klubbar gått vidare till den tredje kvalomgången. Mästarna Raków Częstochowa är klara för ett gruppspel. Det återstår att se vilket. De senaste dagarna har det i Polen pratats väldigt mycken om de klubbarnas framfart i de europeiska turneringarna. Man pratar om att man är på god väg mot en status med två klubbar i Champions League. Däremot diskuteras det väldigt lite om vilken de polska fotbollsklubbarnas fotbollstrategi är.

I och med Uefa Europa Conference League utökades det totala antalet lag som deltar i gruppspelen. Fler koefficientpoäng delas ut. Det har varit en koefficientpoängsinflation. Den årliga variansen orsakar rimligen en stor del hopp i rankingen. Över tid återgår rimligen respektive land till den position som bättre kan förklaras genom dess underliggande resurser och förmåga att organisera dem så att de ger bäst resultat över tid.

Det är troligen mindre sannolikt att Ekstraklasa får en extra plats i Champions League*****

Fotbollen är en förhoppningsindustri och så länge alla ser nästa match som den viktigaste så förblir den också det.

*Därför borde vi prata mindre om Silly Season

** The effects of congested fixtures period on tactical and physical performance in elite football

*** Mayckel Lahdo: ”Drömmer om att komma hem till Hammarby en dag

**** Satan i datan!

***** Mindre sannolikt att allsvenskan får en extra plats i Champions League